在股票配资期货市场中,受到越来越多的配资用户参与,同时配资者在交易的过程中也要注意自身的操作手法,选择恰当合理的配资技巧,注意市场风向,把握时机,一定要合理控制仓位,谨慎操作。

配资炒股简单来说,就是将股票市场上的资金持有者和资金需求者通过配资平台合作,提高资金的利用率,合理解决双方的资金问题,达到共同盈利的目标。

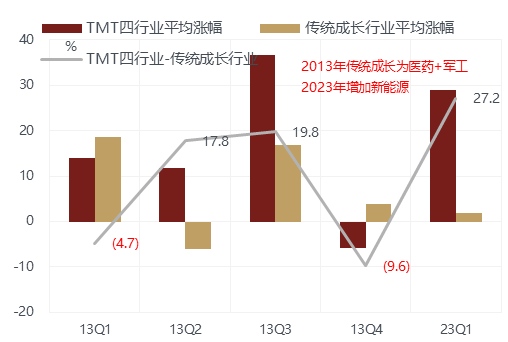

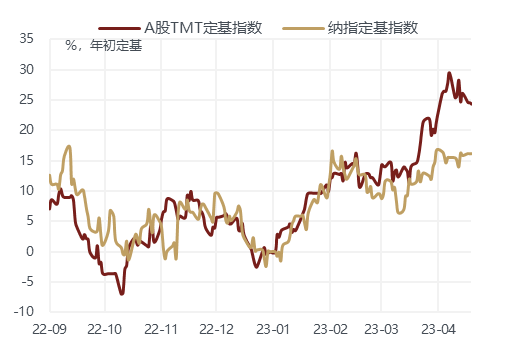

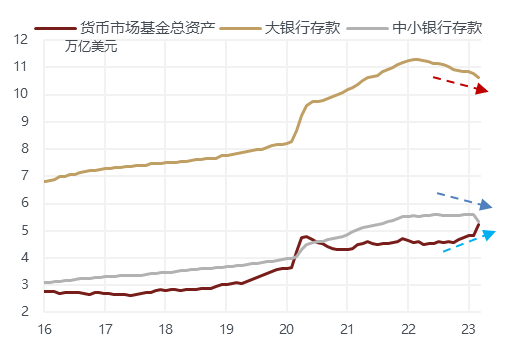

今年一季度TMT涨幅远高于其它行业,让人联想到2013年科技股一枝独秀的行情重现。但2013年中国经济正处于下台阶阶段,经济转差是科技股有超额收益的前提条件,只要今年经济处于复苏阶段,和内需相关的个股持续弱于科技股的可能性并不大。此外A股科技股强势受到美股科技股大幅反弹带动,而美股最重要的支撑来自于疫情期间投放的庞大的货币供应量。即使美联储停止加息,但如果受制于通胀中枢的上移而不能大幅下调利率,货币基金高收益环境将使得中小银行存款仍面临逐步流失的压力,不得不主动收缩信用,使得美股的流动性支撑减弱。我们认为今年更可能像2019年那样是风格相对均衡的一年,作为大盘价值代表的“中特估”指数一季度表现仅次于科技股,与科技股很可能会呈现此消彼长的轮动特征。

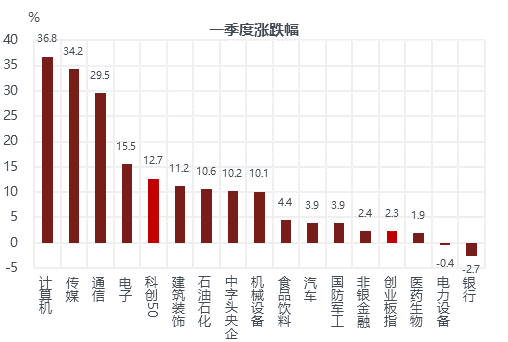

回顾一季度,以TMT为代表的科技股的强势表现是A股最大的亮点,其中计算机、传媒、通信均上涨30%以上,电子也上涨16%,而其余27个申万一级行业中大多数涨幅都不超过5%。科技股如此疯狂的表现,让投资者在感观上认为成长风格明显占优,而事实上成长股内部差异也十分显著。新能源、医药、军工这些大盘成长股表现平平,分别下跌0.4%、上涨9%和上涨9%。如此巨大的分化即使在科技股明显占优的2013年也没有达到这样极致的程度,当时科技股仅在2-3季度跑赢医药和军工,相对于后者的超额收益在18-20个百分点,而今年一季度超额收益高达27个百分点,是历史之最。成长股内部的分化也体现在宽基指数的差异上,科创50由于TMT权重达到近75%,一季度大涨近13%,而新能源和医药合计权重55%的创业板指仅小涨2%。

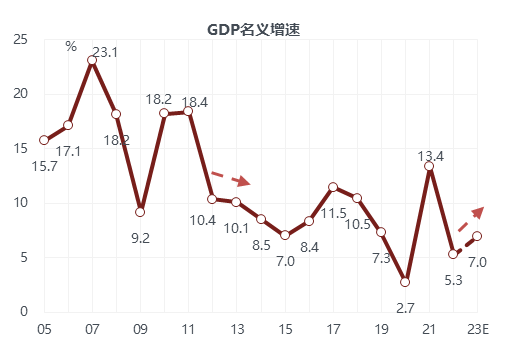

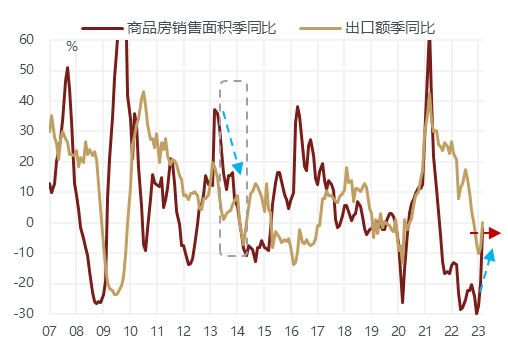

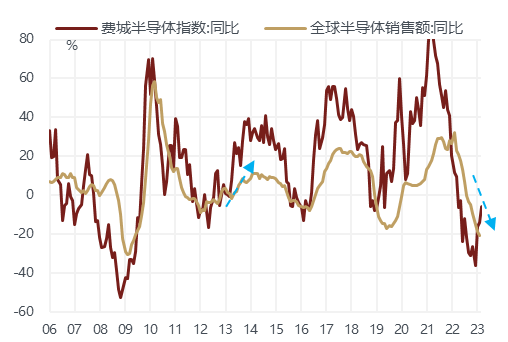

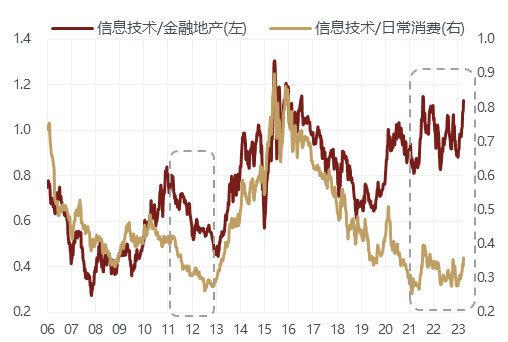

那么今年市场是否会重复2013年科技股一枝独秀的行情呢?对比宏观驱动因素,我们认为当前与2013年存在两个明显的差异。第2013年中国经济正处于下台阶阶段,名义GDP增速从18%回落至10%,地产销售面积增速在一季度冲高后逐季回落,以内需为代表的消费股和金融地产股基本面并不扎实。虽然当年出现了钱荒,似乎流动性趋紧并没有影响科技股的大牛市行情,但货币市场利率的飙升并不代表经济向好,而是地产开发商在销售恶化后继续通过表外过度融资以防止资金链出现断裂造成的结果,本质上经济转差是科技股有超额收益的前提条件。第智能手机普及带动全球半导体销售同比在2013年转正并进入上行周期,使得科技股的基本面驱动特征也显著增强。反观当下,经济处于复苏阶段,即使市场对复苏的持续性持怀疑态度,但全年GDP名义增速回升以及地产销售同比逐季修复仍是大概率事件;而人工智能发展加快虽然有利于增加未来半导体的需求,但在欧美经济放缓的背景下,全球半导体销售同比仍在下行周期中,还没有看到企稳的迹象,科技股的炒作具有更强的主题特征,而非业绩驱动。

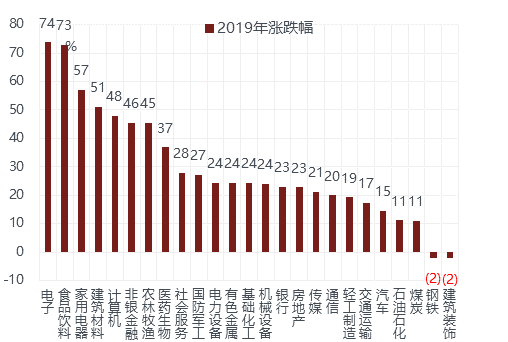

对比经济处于弱复苏周期的2019年,地产销售与出口增速均在0值附近结束下行趋势,全年来看科技股与消费股平分秋色:排名第一和第二的分别是电子与食品饮料,均上涨73-74%,而排在第三到第五的分别是家电、建材和计算机,涨幅差异也不大,都在50%上下。可以看出,2019年是风格均衡的一年,并未像今年这样分化如此之大。因此只要今年经济处于复苏阶段,无论复苏强度如何,和内需相关的个股持续弱于科技股的可能性并不大。

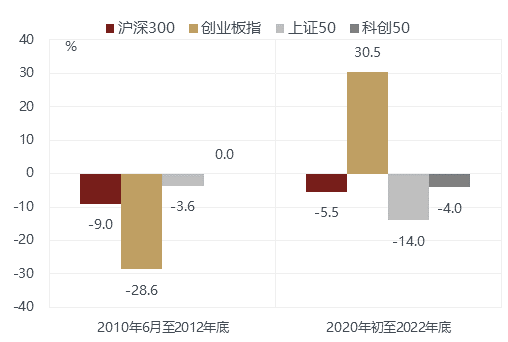

从估值相对优势来看,科技股当前的性价比也远不如2013年。2011-2012年TMT行业连续两年跑输与内需强相关的金融地产和消费股,创业板自2010年6月上市至2012年底累计跑输上证50近23%,因此站在2013年初,成长股的安全边际远高于价值股。而疫情这三年,成长股的表现总体好于价值股,创业板的累计涨幅最大,达到30%,即使表现较差的科创50累计下跌4%,跌幅也小于沪深300的5%和上证50的14%,因此科技股的性价比优势并不突出。

整体而言,长桥海豚君认为去年12月以来,中央经济工作会议明确定调稳增长以应对经济运行的“三重压力”,市场对于有着稳增长预期的股票配资期货,地产链相信行业进一步发酵,另一方面,美联储加息缩表进程超预期提速,基本面边际改善预期叠加低估值防御属性使得近期市场风格明显往价值偏移。

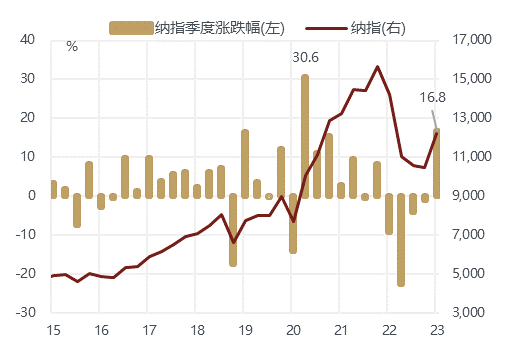

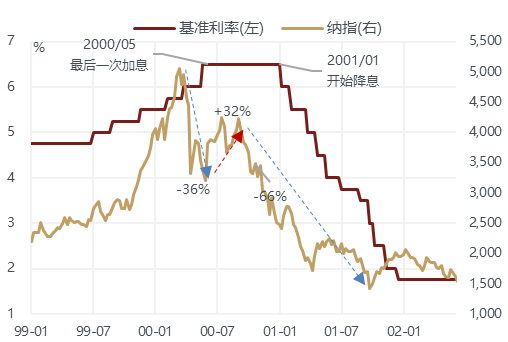

整体而言,长桥海豚君认为去年12月以来,中央经济工作会议明确定调稳增长以应对经济运行的“三重压力”,市场对于有着稳增长预期的股票配资期货,地产链相信行业进一步发酵,另一方面,美联储加息缩表进程超预期提速,基本面边际改善预期叠加低估值防御属性使得近期市场风格明显往价值偏移。科技股年初以来表现最好的另一个重要原因是美股科技股出现了大幅反弹,纳指一季度上涨17%,创造了2013年以来第二大季度涨幅,仅次于2020年疫情爆发后二季度纳指31%的反弹幅度。TMT行业占纳指权重的60%,由于科技产业周期更具有全球化的特征,中国科技股与美股的相关性较高。但是这一轮人工智能背景下的科技股龙头在美股,而A股只是跟随,所以纳指能否维持强势十分关键。如果纳指开始大幅回调,国内不太可能走出科技股的独立行情。当前中小银行流动性隐忧加大美国经济衰退风险,美联储加息进入尾声甚至不排除下半年转为降息的可能,但这并不意味着科技股没有进一步下跌的风险。比如2000年科网泡沫破灭时期,2000年5月联储停止加息后,纳指从6月至8月仅反弹了三个月,9月开始再次转为下跌,即使2001年1月联储开始降息后纳指也继续走弱,到2001年9月最大跌幅达到66%。

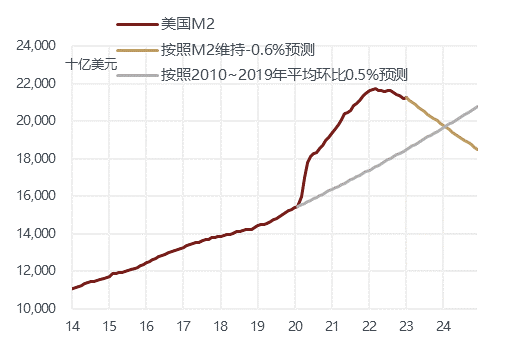

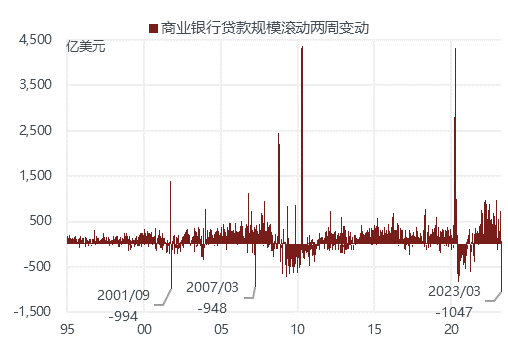

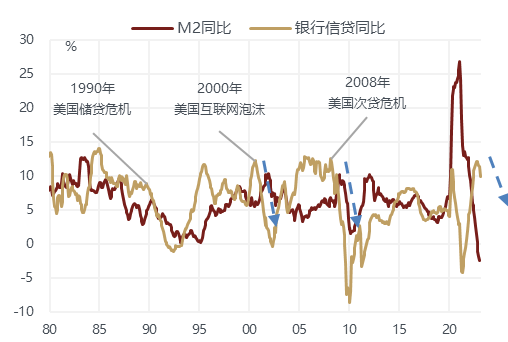

为什么货币政策转向宽松后科技股反而会下跌呢?当前对科技股最重要的支撑来自于疫情期间投放的庞大的货币供应量。尽管联储已大幅加息并且也开始缩表,但M2绝对量依然远高于长期趋势线,M2从22年四季度以来月环比维持在-0.6%附近,即使维持该增速也要到2023年底才能回到长期趋势线上。而在硅谷银行爆发流动性危机后,虽然联储通过再贷款的方式缓解了中小银行的挤兑风险,但在货币基金高收益的环境下,无法扭转中小银行融资成本上升和存款逐步流失的压力,这将倒逼这些银行不得不主动收缩信用,从而加快M2的下滑速度,使得美股的流动性支撑减弱。近期银行信贷已呈现加速回落的趋势,3月中下旬两周内贷款规模减少1047亿,创1970年以来最大累计降幅,月环比在3月首次转负,已低于疫情前0.4%的均值水平。从分类看,根据联储高级贷款官员调查各分项统计,目前银行对合计占比接近50%的工商业及商业地产贷款标准收紧幅度最大,已经逼近历次危机期间的高位,而这两部分贷款也是率先开始回落的。1990年储贷危机、2000年科网泡沫以及2008年次贷危机时期,银行信贷增速同比均转负,同时带动M2增速明显回落。这意味着一旦信用开始收缩,后续联储即使开始降息,但如果受制于通胀中枢的上移而不能像过去下行周期那样迅速大幅下调利率,也不会扭转M2加速下滑的趋势。

配资用户选择正规的配资查询平台的同时也是很需要提高警惕性,配资交易的过程中会产生的配资风险是存在不确定性因素有很多,如果不能及时采取措施及时进行止损,对配资的结果产生一定的影响。因此,配资用户要提高警惕性的同时,也要随机应变,及时止损。

文章为作者独立观点,不代表配资门户观点

![[股票配资期货]上市以来营收首下滑阅文集团IP变现实力几何?](../../../static/picture/0P5226253-0-lp.png)

![[股票配资期货外汇]积极发挥资本市场优势主动融入国家发展战略](../../../static/picture/defaultpic.gif)