站在配资市场的角度来看,投资不一定有回报,也是有道理的,由于配资市场上存在不确定性因素很多,配资者首先要从账户中的股票小额配资出发,及时规避风险,配资者应该怎样保障资金的安全呢?

凡事预则立,不预则废,炒股更是如此。

众人炒股,所谓何来,赚钱呗!那么进入股市第一步,就应该是确立盈利目标。有股神巴菲特珠玉在前,不需再做他想,追求较高的复合年化收益率即是最可靠的目标。

自1957年开始自己的投资生涯,股神巴菲特65年间的复合年化收益率超过20%,这个年化收益率高吗?对于热衷打板的股民来说,撒撒水啦,两个板就是21%好不好!

许多人都曾对20%的年化收益表示过不屑,号称一年翻几翻的大神此起彼伏,但许多年过去,股神仍然只有一个!

本文第一个重点:复合年化收益率,简称“复利”。

有人说复利是世界第八大奇迹,以巴菲特65年的年化20%计算:

65年14万倍,不得不说真的是个奇迹。

如果你多懂一些数学,你会发现奇迹的不是复利本身。如果年化收益不够高,投资时间再久,也翻不了几倍。自然常数就是最好的例子,年化收益率等于投资年限的倒数,总体收益一万年也超不过3倍。

真正的奇迹是年化20%的收益率且持续几十年。众多一年翻几倍的大神之所以成不了真正的股神,原因无它,跑得快,射得远,就是不持久!

追求较高的复合年化收益率这一目标,可以拆解成两部分来实现:

较高的收益率;高收益的持久性。

说起来简单,做起来难,一年实现高收益容易,年年实现高收益几乎不可能,不然人人都是巴菲特了。

就连巴菲特本人也有亏损的年份,这些亏损的年份需要盈利远超20%的年份来填坑,复合年化收益率超过20%是基于数学等效法则计算得来的。

本文的第二个重点:数学等效法则。

让我们忘掉股市里所有的交易方法,从一个最最基本的概念开始,重新理解炒股这件事。

假设某支股票的股价是,买入数量为,股票市值为,那么有:。

于是,我们炒股的目标可以简单化成这样一句话:让变大、变大、再变大!当变大时,也随之变大,我们总是期盼股价上涨,也就是变大。

然而,的变化是不可控的。如果把它写作以时间t为变量的函数,那会是一个超级复杂的复合函数:。其中的可以看作是净资产、利润率等股票自身的指标,也可以看作是各类消息、庄家行为、散户心理等外部因素。

A股有四千多支股票,对应四千多个,这里面的函数法则用N台电脑都分析不了。试问以有限的能力去了解无限复杂的法则,这钱好赚吗?

回头看,如果我们忽略股价,转而专注于股数呢?基于数学等效法则,和不是一回事吗?为了让资产变大,可以让股数变多啊!

也将写作时间函数,它的函数法则就简单多了。相较于而言,有着无与伦比的确定性与不可操控性,你的股数是你一个人的专属,除了你谁也操控不了。

本文的第三个重点:确定性与不可操控性。

当你打开股票账户时,股价总是上窜下跳的,而股数是不变,除非你做了买卖。

股价是可以被大资金操控的,把时间和精力用在可被操控的股价上面显然是不明智的,它会让你无所适从,从而主动做出错误的交易决策。

你的股数只能由你钱包曾经的厚度和后续交易决定,基于它的确定性,如果给函数构建出单调递增的函数法则,那么就有可能将股数的确定性转化为其在时间轴上的稳定增长。

设第1年的股数为,第66年的股数为,只要使得,那么综合收益就会赶超巴菲特了。

巴菲特的成就来自于端选股,我们缺乏选股能力和持股耐心,可以试试端交易法则。做不了巴菲特,可以等效巴菲特。

如何为函数构建单调递增的函数法则呢?只有股数本身的确定性是远远不够的,我们需要寻找更多的确定性。

股价总是波动的,这是百分百的确定性。没有只涨不跌,也没有只跌不涨,更没有不涨不跌。

小盘股比大盘股更活跃,涨时涨得多,跌时跌得猛,这是高概率的确定性。不止小股比大盘股是这样,大盘股与大盘之间也是如此,而且相对波动比较温和,这是构建函数法则最最重要的因素。

优质蓝筹股的高分红,这是中高概率的确定性。股市的长久发展依赖大量优量蓝筹的支撑,高股息率理应是投资标配。

股价基本遵循均值回归的规律,从长期来看,股价围绕股票的真实价值上下波动,这是中高概率的确定性。

现在,我们开始构建单调递增函数。

假设初始持股数量为,持股年后的股票数量为。那么有,只要使系数都大于它就是单调递增的函数。

系数由上述第一条来推导。

既然股价总是波动的,那么只要有股价,就必然有股价,使得。简单点说,只要卖出价大于买入价那么就有。

A股每年大约有250个交易日,在这些交易日里,总能挑出各条均线敞开、MACD和KDJ死叉、BOLL上轨击穿、WR线持续高位等多重空头叠加的日子。这时,做一次日内T+0,正确的概率是不是非常高?如果T+0不行,T+N总是可以的吧。

一次T能赚几个点?2个点不算多吧。如果一年能做两次T,那么。

系数由上述第二条来推导。

今年4月27日,假如满仓伴随下跌,该怎么自救?

在端交易法则下,不需要自救,我们完全无视下跌。因为在下跌初期,我们已经切换到相对抗跌的品种上了。

以本人股票池里的两支股票中国太保和金能科技为例。在2021年12月27日,两者的价比为0.67

而在此前的2021年11月16日,两者价比是0.4840天里金能科技对中国太保的相对涨幅。

端交易法则主要是增加股票数量,买跌不买涨。如果我当时满仓金能科技,在这40天里,我肯定会被动地分批卖出金能科技,买入中国太保,很可能在价值比不到0.57的位置就全部换掉了。理论上有38%的利润空间,我能赚到12%也算不错了。

有点少是吗?这不重要,等到4月27日两者比价回到0.44反手买回金能科技,你猜能赚多少?

两者股性差别有点大,价比波动幅度比较突兀,不好预测。那我们可以选择那些波动幅度稳定且有周期回归性的股票组合来交易,四千多支股票呢,好好选,总会有的。

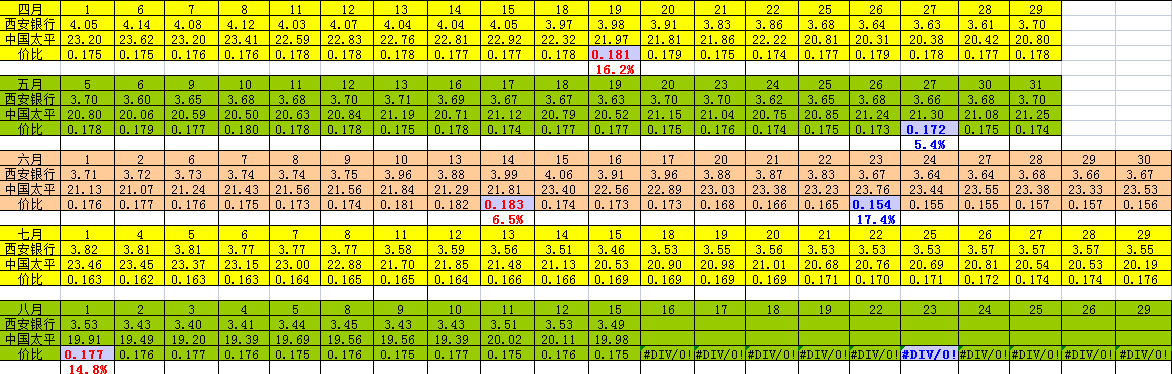

以本人现在持仓的中国太保与西安银行为例。看下,这是两股四个半月来的股价统计表:

8月1日两者价比达到高点0.17我由满仓西安银行转为满仓中国太保。

根据表作出初步预判,两者价比可能在9月底达到低值0.16彼时,再次满仓西安银行,历时两个月。

如果预判失误呢?没事!再等一个月,10月底也行,那样月化收益率为6%。

如果预判完全错误呢?也没事,解决办法有两个:

如果股票池里有其它股票相对低估,买它!

反向交易,分批卖出中国太保买入西安银行,连买几笔后,如果都赚钱了,全部换回中国太保,这样中国太保的数量就多了。而这时,西安银行还在相对高位,等它再下来。

具体计算,以后再出文章详细写。

前面说过,股票的波动性是永恒的,中国太保的相对低估在一定时间过后,一定会变为相对高估的。如果你肯多做点统计,你会发现像西安银行与中国太保的高低轮换这样的事情,在过去三年,已经发生了十余次,我股票池里其它股票两两之前也是这样的。

谨慎地讲,通过价比高低的轮回交易,每月增加2%的股票数量还是很有机会实现的。只不过需要多统计!多分析!多等待!

以此来推算,。

看!如我所言,是不是真有点等效巴菲特的意思了呢!

这里面还有很多问题需要处理,但有一点可以确定,无论涨跌,都是促进交易的积极因素,涨跌不会都赚钱,但是涨跌一定都赚股。

系数由上述第三条来推导。

以中国太保为例,派息日的股息率为37%,除权后分红全部再投资,股数增长率61%。有人竟然不喜欢分红加除权,那一定是数学没学好,并且没耐心。

在我的股票池里,最低派息率也有5%。

以此推算。

均值回归是长期持股的保证。长期看股价会围绕着净资产波动,盘子大小与波动大小成反比。

蓝筹股净资产的增长率一般会高于GDP的增长率。因为,考虑通货膨胀,GDP名义增长率比实际增长率要大出一个CPI。而一家公司的盈利数据可是不会考虑通货膨胀的,像中国太保这样的公司,其净资产增长率是要向GDP名义增长率看齐的。

扣除分红的部分,其净资产增长率一般也会在4%左右。以65年计,那么:

不考虑第4项,以前三项计算,。那么:

。75亿倍啊,惊不惊人?震不震憾?

虽然有很多因素没有考虑进去,这里无疑真的有金矿有待发掘!

股票小额配资的规范性实际是具有一定交易保障的,如果配资用户没有及时结合当前市场主要行情来获取相关配资投资逻辑,也可以通过一些炒股行情软件及时掌握配资市场,制定相关配资策略。

文章为作者独立观点,不代表配资门户观点