选择配资炒股的投资者越来越多,但随着配资市场的不断壮大,投资者要从跟本上减少配资交易风险,就必须要提前考察清楚配资炒股公司是否正规经营,是否实盘配资模式等,选择正规的配资公司安全性较高。那么,投资者具体怎样规避风险呢?

10月14日,A股医药股百花齐放,迈克生物、南微医学、惠泰医疗、心脉医疗、开立医疗、新产业、普门科技、通策医疗、药明康德、金域医学、恒瑞医药等全部涨停。

根据报道,近期国家医保局明确创新医疗器械暂不纳入集采。国家医保局表示,当前集中带量采购重点将部分临床用量大、临床使用成熟、采购金额高、市场竞争较充分带医用耗材纳入采购范围,通过公开透明带竞争规则,促使价格回归合理水平。

此外,13日晚间,由江西牵头的22省区肝功能生化试剂集采方案征求意见稿传出。生化集采相对此前高值耗材集采更加温和,预计后续IVD集采压力要好于市场预期。

近年来,集采国谈加速了医药行业格局的重塑。

尤其是上游药企,一场强供给侧改革正在发生,市场集中度几年内预计将大幅提高,创新药的转型大幕正在拉开。

首当其冲的自然是仿制药企。仿制药集采并不是简单的理解为以价换量,集采打破了传统的量价增长边界,所释放的销量增量未必能抵扣降价带来的影响。

规模企业还能凭借储备的管线优势过冬,而众多中小企业却面临生死大考。

集采国谈的本质是行业定价权的转移。以前医院拥有药品采购自主权,集采后定价权收归医保支付方,药厂医院代表与医生的关系也发生了极大的贬值。

在集采之前还有一致性评价一关。这相当于集采的入场券。过评费用加上所耗费的时间成本,对大多数中小企业又形成了一道门槛。

据医药魔方统计,截至2020年7月的过评费用公告显示,已过评及视同过评的161个药品中,有64个等于或高于1000万。其余多数位于400-1000万之间。

不参与集采,也不要对院外市场抱有太多幻想,并不是所有品种都能参与院外,市场开拓难度只会加大。

流动性危机短期或不会再现。我们认为,本轮配资门户,缩表发生流动性危机的风险不高。一方面,市场现存流动性较高,准备金规模保持在4万亿左右的水平,隔夜逆回购规模也维持在6万亿的较高水平,远高于每月950亿美元的免息股票配资,缩表规模。另一方面,美联储于2021年将国内和国外回购便利设立为常备,用于及时向市场提供流动性,新工具将有效平滑市场流动性波动。但说到这里,转型也是仿制药企面临的一道的重要关卡。

转型一大前提是企业的规模。研发创新药首先要面临业内的“十年十亿”研发规律,随着靶点药物的不断开发,首创药的研发难度在不断加大。10年时间已经延长到15年甚至更长。

这其中企业如果没有长期的管线储备,转型也将十分艰难:前期仅靠仿制药的微薄利润补贴研发,生存又将成问题。

即便解决了融资渠道,就能承受巨额亏损吗?如当下的创新药明星百济神州,近4年亏损超过320亿,还要面临研发失败的风险。

所以在当前谈转型比十年前的困难要大得多。而对大多数企业的命运走向,或许彻底断掉创新药念想才是最终归宿。

虽然国外有大型仿制药企标杆,但前提是必须赢得这场淘汰赛,但规模到一定程度,仍会面对增长没有保障的最大问题。

因此总的看,转型创新药仍是破圈突围的唯一路径。

众所周知,创新药研发的困难远超仿制药,但箭在弦上,不得不发,不容迟疑。

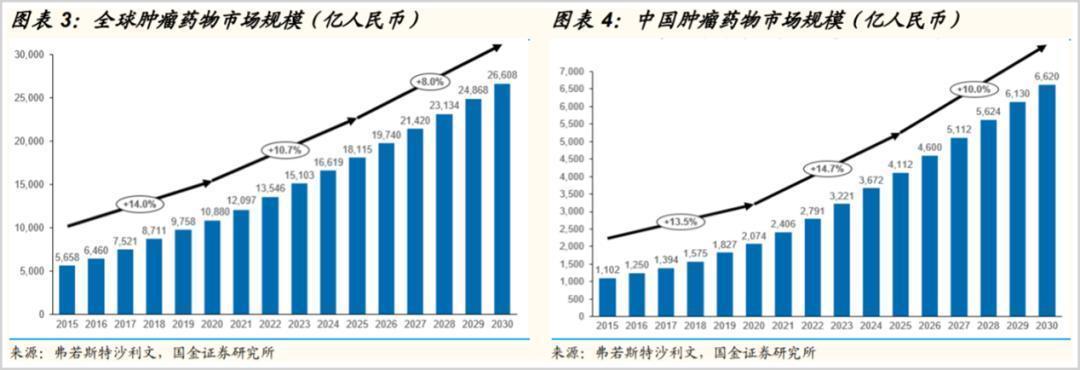

对于创新药的发展,严格来说,国内还没有真正意义上的创新药企业,还是以仿创模式为主,原研度远远不够。当下创新药竞争虽逐渐激烈,但仍是蓝海市场,国内市场足够大。

我国创新药发展起步晚但逐渐起速,据天风证券研究数据,我国自建国以来至2008年,仅5个上市的I类新药。而2019年以来明显提速,当年上市10个,到2021年就增长至27个。

创新药是未来发展方向早已明朗。但国家真正鼓励的,是以FIC为代表的前沿项目研发。而不是一味追求短期效益,追求成本压缩,紧盯国外首创药的Follow模式。

这种模式门槛相对较低,竞品的增多,行业也趋于内卷。以PD-1单抗为例,自2018年底首款国产产品上市后,仅过去3年多时间,国内已是一片红海。

不仅是数量的增多,覆盖更多适用症成为未来争夺的焦点。

据药智网统计,国内PD-1涉及到12个癌种,共获批了50个适用症。包括恒瑞医药卡瑞利珠单抗8项、默沙东帕博利珠单抗8项、百济神州替雷利珠单抗7项等。

更多适应症意味着同质化,使得企业只能通过价格战抢夺市场。早期价格对标海外,当下价格直接对标国内,甚至医保谈判价格。

早期上市的特瑞普利单抗价格7200元/240mg,合计30元/mg,而同一个适应证的默沙东帕博利珠单抗国内定价17918元/100mg,合计179元/mg,单价是君实生物的97倍。

而于2021年8月底上市的誉衡生物赛帕利单抗又将价格拉至新低。3300元/120mg的市场定价直接对标医保产品。由于产品仅适用于霍奇金淋巴瘤一项,除了誉衡生物一家,还有恒瑞、信达、百济神州及康方生物4家。

与上述进医保产品价格相比,誉衡的定价并不占优势。将来纳入医保后或许仍会下降。

首款国产ADC药物和CAR-T细胞疗法的上市,依然逃不出同质化跟随步伐。

以CAR-T细胞疗法为例,数据显示,截至2022年3月初,全球共7款CAR-T疗法产品获批,其中有五款靶向CD12款靶向BCMA。

而仅截至2020年6月底,全球CAR-T临床试验项目就超过600项,国内更以357项临床试验位居全球首位,175项都是基于CD19靶点。

毫无疑问,当下的创新药正是转型的关键期,但危与机同在,已经趋向于成熟商业模式的仿创领域机会将越来越小,差异化高技术壁垒的首创药,与国外竞争才是正确出路。

走原研路径,本质就是对定价权的争夺。即便遇到国谈,也能从容不迫。

当前资本市场对医药行业杀跌的悲观情绪主要是对政策调整、PD-1增长天花板、FIC路线及国际化极大不确定性的担忧。

日本对国内医药行业发展提供了参考。日本老龄化严重,医保控费压力大。自80年代控价以来,日本药价进入长期下降趋势。

配资门户从一定意义上来说也等同是民间借贷,而民间借贷它又是合法的,因此,股票配资也可以说是合法的,但是,具体的论述股票配资10倍杠杆是否违法这个问题还应当要结合以上所述。在中国医药获得辉瑞新冠药中国区运营权后,配资门户,山河药辅表示,中国医药健康产业股份有限公司是公司客户之与公司在一些辅料品种的出口贸易方面存在业务合作。配资客户短线操作,山河药辅还多次强调,复星医药是公司第二大股东,是公司重要的战略合作伙伴,集团所属部分制药企业一直与公司有正常业务往来。据雪球TokyoEX用户统计,日本药品价格指数在1991-2019年期间,累计有近80%的跌幅,医药品生产总值在1990-2018年期间,仅增长242%。

上市公司在进行配股时,需要结合自身发展需求,进一步把新的股票发给原始配资门户,股东,从而筹集资金的行为。通俗的表达就是,公司资金不足,通过自己公司的员工进行筹钱。决定是否认购的权利为原始正规配资平台,股东所拥有。而日本在如此高压下依然能够走出全球性的医药强企,如日本武田制药和卫材。国际化和原研药创新正是二者能够突围的“秘密武器”。

配资门户有很多,会存在正规的和不规范的配资公司,建议配资者提前考察清楚配资公司的具体经营资质情况,选择具有正规经营的配资公司,注意配资公司的收费情况,以及配资用户在操作过程中提高自身防控意识,合理持仓具有一定的保障。据武田制药最新财报显示,来自美国的收入已达411%,欧洲和加拿大为20.07%,而日本本土占比仅为167%。同时2021年旗下维得利珠单抗年销售额405亿美元,已经超过了恒瑞医药的全年营收额。

据年报数据显示,除西南证券外,其余6家配资门户,券商经纪业务均出现下滑,其中,南京证券下滑幅度最大。原因可能在于,受市场调整影响,基金新发规模下降,股票配资杠杆标准,券商营销难度较大。数据显示,今年一季度公募基金新发份额同比减少逾80%。基金新发市场遇冷以及市场波动下使得股票配资杠杆标准,券商代销金融产品佣金收入受到影响。卫材也同样如此。据野村证券研究显示,2019年日本本土以外收入占比达579%。其中北美、欧洲和中国占比分别为211%、154%、112%。旗下的多奈哌齐、雷贝拉挫,以及仓伐替尼都是重磅的单品药物。

当前已有成功案例。百济神州的泽布替尼成为首款出海药物,2021年美国市场销售额约5亿元,超过国内。传奇生物CAR-T产品海外获批也让行业信心重燃。

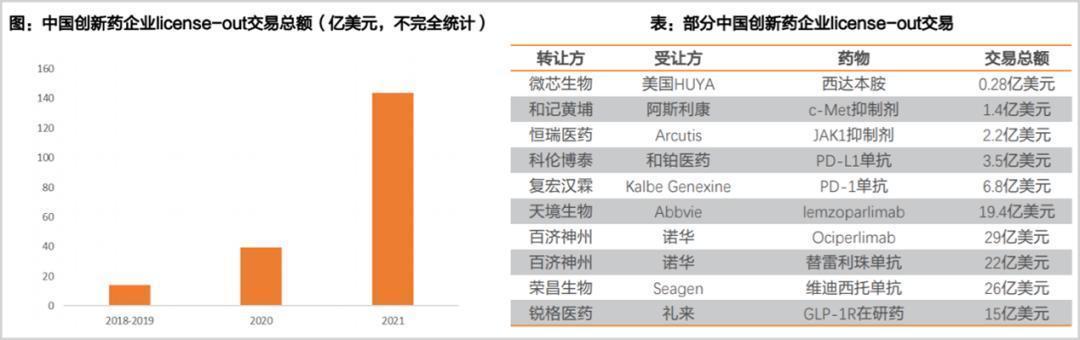

同时license-out交易额大幅增加也是一大亮点。2021年可以说是license-out爆发之年。仅百济神州授权给诺华在PD-TIGIT抗体的市场开发权益,就达到51亿美元。荣昌生物HER2-ADC也达到了26亿美元。

配资门户,净资产收益率是整个分析系统的起点和核心。该指标的高低反映了投资者的净资产获利能力的大小。无息期货配资,净资产收益率是由销售报酬率,总资产周转率和权益乘数决定的。

配资门户,净资产收益率是整个分析系统的起点和核心。该指标的高低反映了投资者的净资产获利能力的大小。无息期货配资,净资产收益率是由销售报酬率,总资产周转率和权益乘数决定的。

总体来看,我国创新药市场仍处于快速发展的蓝海市场,未来机会依然很多。创新药的最核心壁垒还需要从研发上找,建立如同华为的5G技术般,无法替代的企业护城河。

而随着技术的不断沉淀,未来出现销售额跻身全球前十的药品及万亿市值公司也不再是梦想。

配资者如果有什么问题,可以询问配资业务员,也就是配资公司的工作人员,及时解决疑问,通过询问也可以知道配资业务员的专业程度,专业的配资公司对工作人员的要求要高些,因此,选择正规配资公司也是很重要的。

文章为作者独立观点,不代表配资门户观点

零柒配资2023-08-07

万家人工智能混合万家人工智能混合C机会很好AIGC进入应用爆发期,创造巨大经济价值。在算法成熟的基础之上,AIGC进入应用爆发期。据Gartner测算,目前人工智能生成数据占所有数据比重不到1%,到2025年,人工智能生成数据占比将达到10%,当前AIGC正经历一个渗透率快速提升的阶段,为人工智能行业打开全新的成长空间。深度学习带来的科技革命将产生巨大的经济价值,根据ARK测算,深度学习将在未来15-20年内,为全球股票市场增加30万亿美元的市值。