想要进行配资交易的投资者选择实盘配资模式无疑是比较安全的,如果是虚拟盘配资,则风险会很高,建议大家提前考察清楚配资公司是否实盘配资模式,投资者该如何判断线上配资交易平台是否实盘配资模式呢?

8月26日晚间,中信银行公布2022年半年度报告,交出一份颇为亮眼的成绩单。

中报显示,2022年上半年,该行实现归属于股东的净利润3224亿元,同比增长103%;实现营业收入10894亿元,同比增长65%。

资产负债规模方面,截至2022年6月末,中信银行资产总额82780.16亿元,比上年末增长92%;存、贷款规模双双突破5万亿元大关,其中,存款总额为1万亿元,较上年末增长7%;贷款总额01万亿元,较上年末增长2%。

监管指标方面,中信银行实现“不良双降”、“拨备双升”。截至报告期末,中信银行不良贷款余额6520亿元,比上年末减少139亿元,下降87%;不良贷款率31%,比上年末下降0.08个百分点;拨备覆盖率1915%,比上年末上升108个百分点,贷款拨备率58%,比上年末上升0.08个百分点、

据银保监会此前公布的数据,截至2022年二季度末,商业银行不良贷款率67%,其中,股份制商业银行不良贷款率为35%。这也意味着,中信银行的不良贷款率均低于同业平均水平。

中信银行信贷投放上有何目标?房地产贷款风险处置有何措施?上半年净息差表现如何,未来将如何稳息差?下半年工作重点何在?8月27日上午,中信银行管理层出席业绩会,并回应上述问题。

全年信贷投放有何目标?

“当前的信贷需求比较疲软,这是一个客观的现实,也在我们的预期内,特别是从2月份开始,经济下行的压力总体还是一直持续到当前,经济内生动力不足加上外部一些因素的干扰,还有国内疫情点状散发的不确定,使得信贷的需求比较疲软,包括房地产市场还没有修复,因此消费、按揭贷款的需求都是比较弱的。”中信银行副行长、财务总监王康在分析当前贷款需求时表示,信贷需求疲软既是当下中信银行面临的问题,对整个行业包括从国家层面稳住经济大盘而言,可能也是一个比较重大的挑战。

对于下半年信贷投放的目标,王康回应称,从中信银行自身规划而言,2022年上半年增长1553亿元的贷款,跟上年相比基本持平,目前该行正在全力以赴加大信贷投放,希望下半年的信贷投放不低于上半年,全年信贷投放能达到3500亿元。

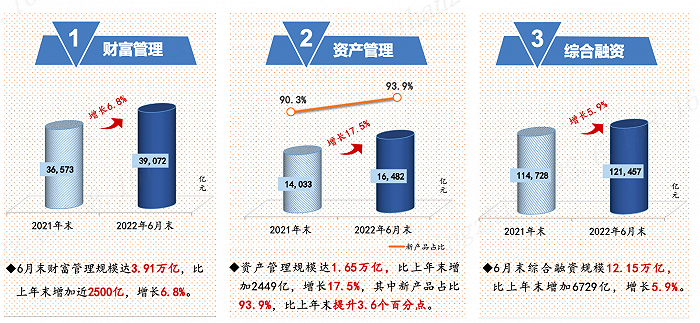

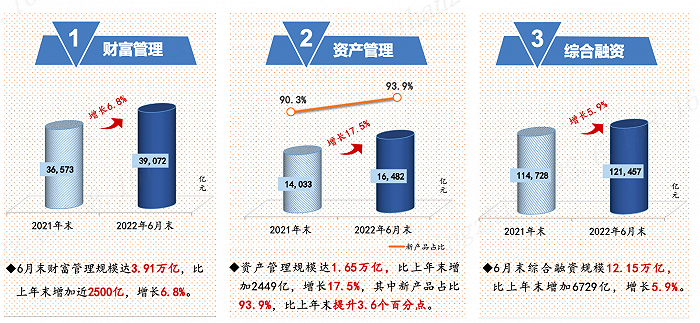

王康进一步介绍,在加大信贷投放的中信银行还将兼顾新三年的战略,即实施轻资本的战略,加大三大核心能力的建设。上半年,中信银行三大能力建设取得明显的成效。其中,财富管理达到9万亿元,较上年末增加了2500亿元,增速7%;资产管理65万亿元,较上年末增加2450亿元,增速15%;综合融资达到了12万亿元,较上年末增加6700多亿,增速6%。

“三类业务的增速实际上都远远超过中信银行的信贷增速,上半年信贷业务增速只有2%。当前我们要加大信贷的投放,同时又要把轻资本的战略和三大核心能力的打造结合起来,既要重当下,也要长远。”他表示。

房地产贷款风险处置有何措施?

房地产行业的风险是目前银行业关注的热门话题之对于中信银行房地产贷款整体情况,中信银行副行长、风险总监胡罡列举了一系列数据。

在对公房地产方面,承担风险的当前资产是3987亿元,比年初增加10亿元,其中,房产贷款余额2916亿元,比年初增加68亿元,这主要是落实国家房地产的支持政策,中信银行重点支持保障房的建设。房地产贷款的不良率是89%,比年初下降0.74个百分点,主要是中信银行风险化解处置取得进展。当前资产的第二部分是其他的承担信用风险的融资,共有1071亿元,比去年年底下降58亿元。

中信银行还有553亿元的非当前的房地产资产,包括277亿元的理财资产和代销的房地产信托产品,合计276亿元,这两个数据均比去年年底有所下降。中信银行还承销了房地产债券539亿元。

在涉及房地产的个人业务方面,主要包括两方面,一是个人按揭贷款,二是个人房产抵押贷款。个人按揭贷款规模是9831亿元,不良率为0.38%,其中,“保交楼”涉及的个人住房贷款逾期余额是0.16亿元,风险是可控的。二是个人房产抵押贷款规模为3667亿元,比年初增加312亿元,不良率是08%,比上年末下降0.16个百分点。

对于房地产行业,胡罡认为,目前整体来看有两个方面需要关注。一是销售回暖的数据还不是太明显,这对于房地产行业未来的健康发展至关重要;二是由于企业的分化,那些去化慢、负债重、管理不够好的企业还会持续暴雷,对整个房地产行业还是有一些影响。

“从短期来看,房地产行业的风险还没有完全解除,市场的信心还有待恢复。从中长期来看,我们还是有信心房地产会平安着陆、健康发展。我们也觉得分化后能够活下来的好企业,或者是一些好的地区,对于银行来说也是有比较大的机会。”胡罡表示。

对于中信银行未来应对房地产行业的风险处置措施,胡罡指出,一是对现有的存量,中信银行在风险方面加强管理,特别是关注已经出风险的企业和上下游企业的风险。对现有的存量客户实行差异化的政策,分成三类,好的企业支持,差的企业尽量压降,同时涉及“保交楼”的项目,以“保交楼、稳民生”为先,最大限度用好项目资金,及时回应各方的关切。

二是对增量的项目,该行将选择好的客户和好的地区重点布局,同时重点支持刚性和改善性的住房需求。稳妥有序地开展房地产的并购贷款业务,支持优质企业兼并收购重点房企的项目。

未来将如何稳息差?

净息差收窄是近年来银行业面临的挑战之中信银行上半年息差表现如何?下半年又将采取哪些措施稳息差?

王康介绍,2022年上半年,中信银行的净息差为99%,同比下降10个基点,比上年全年下降6个基点,但对标6家股份制银行的同业,中信银行少下降4个基点,应该还是取得的成效。

“从原因来看,净息差的下行是整个银行业今年面临的普遍情况,从去年年底开始,政策性的利率,包括MLF、LPR连续下调,同时信贷需求不旺,银行贷款的竞争一度是比存款要更加惨烈,大家都普遍降低贷款的定价,进行信贷的投放。存款的成本相对比较刚性,尤其是1至5月份的资产成本是易上难下,因此上半年存款的成本普遍偏高。”王康分析称。

王康进一步介绍,今年以来,中信银行在稳息差方面下了很大的决心,也采取了很多措施,尤其是在负债端牢牢守住存款成本。具体而言,贷款利率是88%,同比下降17个基点,其中,对公贷款下降14个基点,个人贷款下降11个基点,票据贴现同下比降46个基点,但贷款定价的下行应该是与市场、同业基本保持一致。存款成本中信银行也是守住了底线,上半年存款的成本是04%,较上年末提高2个基点,与同业相比提供了2个基点,跑赢市场3个基点。

“稳息差压力很大,但还是有信心我们能跑赢市场,这是我们的一个目标。”王康提出,下半年,中信银行管理层仍把稳息差作为经营的第一个主题,特别是在严控存款的成本方面。在管理方面,一是对高成本的资金,比如大额存单、结构性存款,都采取限额管理,严格审批;二是对分行的管理,实行一行一策,每个分行都有存款成本的目标,加强考核,超过目标的要“三扣”,即扣存款的规模、营收和管理的考核得分。在经营方面,中信银行大力发展交易银行,深耕中小客群的建设,来获取相对比较低成本的资金。

王康强调,从下半年资产结构布局来看,中信银行还有将近4万亿元的金融投资,我们也会把握市场机会适度地增加投资,金融投资资产可能会摊净息差,但它对营收产生贡献,会提高利润,以此提高ROE水平。我们会统筹平衡资产负债的结构,在稳息差的更多地使得营收、净利润的增长能有一个更好的表现。

下半年工作有何重点?

对于下半年工作的重点,中信银行副董事长、执行董事、行长方合英介绍将主抓以下六个方面的工作。

一是抓投放,对公业务的重点是新动能行业、城市大型企业、绿色双碳、乡村振兴和新基建等机会;零售业务预计下半年会有所回暖,希望抓住机会抢占市场份额,同时也提出信用贷款,特别是自建场景的烟商贷、汽车贷,包括信用卡贷款上半年是负增长,下半年希望全年能实现500亿元的正增长。

二是抓息差,贷款收益率下行已经是个必然的趋势,所以重心是在负债端的成本,这是重中之重,在现有的利率下,希望未来三年再下降10个BP,抓存款成本的控制最根本的是做中小客户和抓结算。

三是抓中收,主要在财富管理业务、公司业务、交易银行资本市场业务和托管业务上有比较大的增长空间。增强金融市场的投资交易在上半年给中收的贡献非常大,下半年要继续朝着这个方向行动。

四抓质量,关键是要抓好重点领域的风险防控,特别是房地产和振兴类的政府融资等两个方面,对于房地产行业,要按照政策的导向,积极稳妥支持合理的房地产融资需求和居民刚性改善性住房的需求,保交楼稳增长。

五是抓客户,特别是中小客户,从目前来看,上半年的中小客户的增长不是那么理想,但是中信银行已经完全行动起来了,相信明年客户经营上会有很大的进步。

六是抓体系,首先把“342强核行动”的经营体系往前推进,同时在科技的组织力、激励约束机制方面进行一些改革啊,希望能够推动业务的发展。

记者|曾仰琳

8月26日晚间,中信银行公布2022年半年度报告,交出一份颇为亮眼的成绩单。

中报显示,2022年上半年,该行实现归属于股东的净利润3224亿元,同比增长103%;实现营业收入10894亿元,同比增长65%。

资产负债规模方面,截至2022年6月末,中信银行资产总额82780.16亿元,比上年末增长92%;存、贷款规模双双突破5万亿元大关,其中,存款总额为1万亿元,较上年末增长7%;贷款总额01万亿元,较上年末增长2%。

监管指标方面,中信银行实现“不良双降”、“拨备双升”。截至报告期末,中信银行不良贷款余额6520亿元,比上年末减少139亿元,下降87%;不良贷款率31%,比上年末下降0.08个百分点;拨备覆盖率1915%,比上年末上升108个百分点,贷款拨备率58%,比上年末上升0.08个百分点、

据银保监会此前公布的数据,截至2022年二季度末,商业银行不良贷款率67%,其中,股份制商业银行不良贷款率为35%。这也意味着,中信银行的不良贷款率均低于同业平均水平。

中信银行信贷投放上有何目标?房地产贷款风险处置有何措施?上半年净息差表现如何,未来将如何稳息差?下半年工作重点何在?8月27日上午,中信银行管理层出席业绩会,并回应上述问题。

全年信贷投放有何目标?

“当前的信贷需求比较疲软,这是一个客观的现实,也在我们的预期内,特别是从2月份开始,经济下行的压力总体还是一直持续到当前,经济内生动力不足加上外部一些因素的干扰,还有国内疫情点状散发的不确定,使得信贷的需求比较疲软,包括房地产市场还没有修复,因此消费、按揭贷款的需求都是比较弱的。”中信银行副行长、财务总监王康在分析当前贷款需求时表示,信贷需求疲软既是当下中信银行面临的问题,对整个行业包括从国家层面稳住经济大盘而言,可能也是一个比较重大的挑战。

对于下半年信贷投放的目标,王康回应称,从中信银行自身规划而言,2022年上半年增长1553亿元的贷款,跟上年相比基本持平,目前该行正在全力以赴加大信贷投放,希望下半年的信贷投放不低于上半年,全年信贷投放能达到3500亿元。

王康进一步介绍,在加大信贷投放的中信银行还将兼顾新三年的战略,即实施轻资本的战略,加大三大核心能力的建设。上半年,中信银行三大能力建设取得明显的成效。其中,财富管理达到9万亿元,较上年末增加了2500亿元,增速7%;资产管理65万亿元,较上年末增加2450亿元,增速15%;综合融资达到了12万亿元,较上年末增加6700多亿,增速6%。

“三类业务的增速实际上都远远超过中信银行的信贷增速,上半年信贷业务增速只有2%。当前我们要加大信贷的投放,同时又要把轻资本的战略和三大核心能力的打造结合起来,既要重当下,也要长远。”他表示。

房地产贷款风险处置有何措施?

房地产行业的风险是目前银行业关注的热门话题之对于中信银行房地产贷款整体情况,中信银行副行长、风险总监胡罡列举了一系列数据。

在对公房地产方面,承担风险的当前资产是3987亿元,比年初增加10亿元,其中,房产贷款余额2916亿元,比年初增加68亿元,这主要是落实国家房地产的支持政策,中信银行重点支持保障房的建设。房地产贷款的不良率是89%,比年初下降0.74个百分点,主要是中信银行风险化解处置取得进展。当前资产的第二部分是其他的承担信用风险的融资,共有1071亿元,比去年年底下降58亿元。

中信银行还有553亿元的非当前的房地产资产,包括277亿元的理财资产和代销的房地产信托产品,合计276亿元,这两个数据均比去年年底有所下降。中信银行还承销了房地产债券539亿元。

在涉及房地产的个人业务方面,主要包括两方面,一是个人按揭贷款,二是个人房产抵押贷款。个人按揭贷款规模是9831亿元,不良率为0.38%,其中,“保交楼”涉及的个人住房贷款逾期余额是0.16亿元,风险是可控的。二是个人房产抵押贷款规模为3667亿元,比年初增加312亿元,不良率是08%,比上年末下降0.16个百分点。

对于房地产行业,胡罡认为,目前整体来看有两个方面需要关注。一是销售回暖的数据还不是太明显,这对于房地产行业未来的健康发展至关重要;二是由于企业的分化,那些去化慢、负债重、管理不够好的企业还会持续暴雷,对整个房地产行业还是有一些影响。

“从短期来看,房地产行业的风险还没有完全解除,市场的信心还有待恢复。从中长期来看,我们还是有信心房地产会平安着陆、健康发展。我们也觉得分化后能够活下来的好企业,或者是一些好的地区,对于银行来说也是有比较大的机会。”胡罡表示。

对于中信银行未来应对房地产行业的风险处置措施,胡罡指出,一是对现有的存量,中信银行在风险方面加强管理,特别是关注已经出风险的企业和上下游企业的风险。对现有的存量客户实行差异化的政策,分成三类,好的企业支持,差的企业尽量压降,同时涉及“保交楼”的项目,以“保交楼、稳民生”为先,最大限度用好项目资金,及时回应各方的关切。

二是对增量的项目,该行将选择好的客户和好的地区重点布局,同时重点支持刚性和改善性的住房需求。稳妥有序地开展房地产的并购贷款业务,支持优质企业兼并收购重点房企的项目。

未来将如何稳息差?

净息差收窄是近年来银行业面临的挑战之中信银行上半年息差表现如何?下半年又将采取哪些措施稳息差?

王康介绍,2022年上半年,中信银行的净息差为99%,同比下降10个基点,比上年全年下降6个基点,但对标6家股份制银行的同业,中信银行少下降4个基点,应该还是取得的成效。

“从原因来看,净息差的下行是整个银行业今年面临的普遍情况,从去年年底开始,政策性的利率,包括MLF、LPR连续下调,同时信贷需求不旺,银行贷款的竞争一度是比存款要更加惨烈,大家都普遍降低贷款的定价,进行信贷的投放。存款的成本相对比较刚性,尤其是1至5月份的资产成本是易上难下,因此上半年存款的成本普遍偏高。”王康分析称。

王康进一步介绍,今年以来,中信银行在稳息差方面下了很大的决心,也采取了很多措施,尤其是在负债端牢牢守住存款成本。具体而言,贷款利率是88%,同比下降17个基点,其中,对公贷款下降14个基点,个人贷款下降11个基点,票据贴现同下比降46个基点,但贷款定价的下行应该是与市场、同业基本保持一致。存款成本中信银行也是守住了底线,上半年存款的成本是04%,较上年末提高2个基点,与同业相比提供了2个基点,跑赢市场3个基点。

“稳息差压力很大,但还是有信心我们能跑赢市场,这是我们的一个目标。”王康提出,下半年,中信银行管理层仍把稳息差作为经营的第一个主题,特别是在严控存款的成本方面。在管理方面,一是对高成本的资金,比如大额存单、结构性存款,都采取限额管理,严格审批;二是对分行的管理,实行一行一策,每个分行都有存款成本的目标,加强考核,超过目标的要“三扣”,即扣存款的规模、营收和管理的考核得分。在经营方面,中信银行大力发展交易银行,深耕中小客群的建设,来获取相对比较低成本的资金。

王康强调,从下半年资产结构布局来看,中信银行还有将近4万亿元的金融投资,我们也会把握市场机会适度地增加投资,金融投资资产可能会摊净息差,但它对营收产生贡献,会提高利润,以此提高ROE水平。我们会统筹平衡资产负债的结构,在稳息差的更多地使得营收、净利润的增长能有一个更好的表现。

下半年工作有何重点?

对于下半年工作的重点,中信银行副董事长、执行董事、行长方合英介绍将主抓以下六个方面的工作。

一是抓投放,对公业务的重点是新动能行业、城市大型企业、绿色双碳、乡村振兴和新基建等机会;零售业务预计下半年会有所回暖,希望抓住机会抢占市场份额,同时也提出信用贷款,特别是自建场景的烟商贷、汽车贷,包括信用卡贷款上半年是负增长,下半年希望全年能实现500亿元的正增长。

二是抓息差,贷款收益率下行已经是个必然的趋势,所以重心是在负债端的成本,这是重中之重,在现有的利率下,希望未来三年再下降10个BP,抓存款成本的控制最根本的是做中小客户和抓结算。

三是抓中收,主要在财富管理业务、公司业务、交易银行资本市场业务和托管业务上有比较大的增长空间。增强金融市场的投资交易在上半年给中收的贡献非常大,下半年要继续朝着这个方向行动。

四抓质量,关键是要抓好重点领域的风险防控,特别是房地产和振兴类的政府融资等两个方面,对于房地产行业,要按照政策的导向,积极稳妥支持合理的房地产融资需求和居民刚性改善性住房的需求,保交楼稳增长。

五是抓客户,特别是中小客户,从目前来看,上半年的中小客户的增长不是那么理想,但是中信银行已经完全行动起来了,相信明年客户经营上会有很大的进步。

六是抓体系,首先把“342强核行动”的经营体系往前推进,同时在科技的组织力、激励约束机制方面进行一些改革啊,希望能够推动业务的发展。

配资者使用手机下载炒股配资APP来进行配资交易也是非常方便的,但出于对配资风险的考虑,尽量选择一些正规的配资软件,通过验证的方式进行考察是否实盘配资模式,及时规避虚拟盘配资交易风险,做好相关交易计划,顺势而为。

文章为作者独立观点,不代表配资门户观点