实盘杠杆炒股配资在配资市场上出现越来越多,随着互联网金融不断得到广泛应用,尤其是线上配资公司增加明显,但同时也要注意线上配资交易风险,例如在交易之前提前制定好交易计划和止损策略,避免资金的损失。

9月28日,德龙汇能、山东墨龙涨停,水发燃气、九丰能源、洪通燃气、德龙汇能涨超5%,南京公用、贵州燃气、东方环宇、深圳燃气等跟涨。消息上,北溪天然气管道系统的三条管线遭到破坏,英国天然气期货周二涨超33%,欧洲大陆天然气基准期货也涨超21%。

在地缘政治紧张的背景下,欧洲即将面临无气可用的冬天,这从世界历史来看是十分少有的事。在新旧能源转换的历史机遇下,我国的油气公司是否将彻底退出历史舞台,还是将迎来价值重估行情?本文将详细解析。

欧洲能源危机面临无解

9月以来,俄罗斯先后宣布无限期停止“北溪1号”供气,以及切断所有能源供给的可能性,欧盟能源安全形势愈发严峻。然而,市场对于海外涨翻天的天然气行情几乎脱敏,这其中可能由于对欧盟能源安全前景预期存在较大分歧。

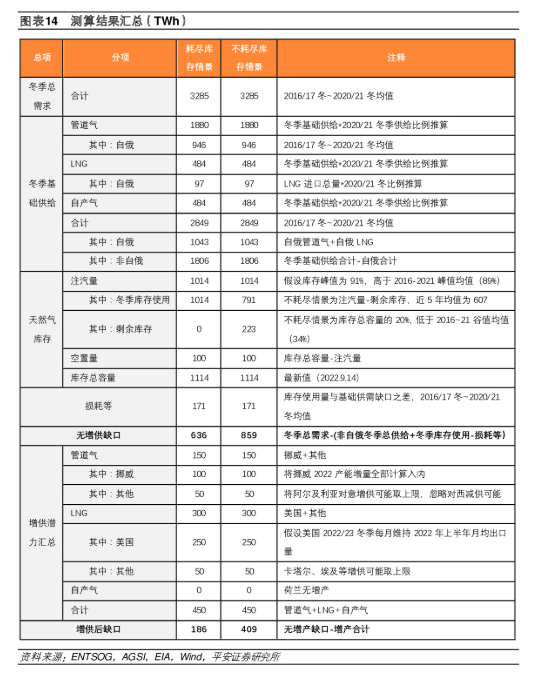

据平安证券测算,如果俄全面断气,欧盟将面临至少600TWh的供应缺口:

由于欧盟天然气需求具有季节性,因此其天然气库存实际具有跨季保供功能,因此俄罗斯天然气缺口缺口远小于总库存。欧盟冬季天然气需求约为3300TWh,包括俄气在内的全部基础供应约为2800TWh,通常需要额外调用约600TWh的天然气来满足冬季需求。欧盟天然气库存量约为1100TWh,扣除冬季日常使用,俄气正常供应,剩余容量不足500TWh。

基本供应方面,俄气供应总量约为1050TWh,相当于欧盟的天然气储备。假设俄气完全断电,欧盟将面临至少500TWh的供应缺口,而当所有库存耗尽而其他供应来源不变时,缺口将扩大至600TWh以上。

如果欧盟在明年冬季保留20%的天然气储备,那么缺口将扩大到850TWh。

除了今冬的总量缺口之外,欧盟面临着短期的担忧和长期的忧虑:

近忧:东欧国家的天然气储量很低,冬季用气不足,需要中西欧的支持。然而,即便欧盟团结一致,基础设施建设也会拖累中西欧东输气能力,而东欧国家实际上面临更为严峻的天然气供应形势,从而可能影响欧盟的政策取向。

远忧方面,假设俄罗斯完全断电,那么下一个冬季,无论是否保留部分天然气储备,都将面临更为严峻的库存形势。夏季供不应求会造成补库困难,如果俄气断供持续到10月,欧盟将面临基础供应和库存双重短缺的风险。

从这件事件出发,自上而下可关注多条投资信息:

投资者可关注欧盟在天然气供给不足背景下的经济衰退风险,审慎思考欧元贬值压力是否充分发酵、欧盟需求萎缩是否有充分的预期反映。

全球天然气价格可能维持高位,关注矿采选、化工产业链上游机会。

今冬之后,欧盟将进一步加速摆脱对俄能源依赖,对我国风、光出口产业链相关公司形成景气度支撑,并可能为我国轨道交通、电动汽车等相关产业公司带来出口增量机会。

“老能源”即将成为预期差最大的投资主题

从能源安全的角度,我国能源结构和系统形态将面临巨大变革,短期内需要承受转型与变革的阵痛,但从长远来看,坚定不移走生态优先、绿色低碳的高质量发展道路,逐步减少对化石能源依赖,才能实现我国能源本质安全。在新能源转型之际,对于油气资源的开发来保障我国能源安全也是重中之重的。

原油兼具商品属性和金融属性,目前全球供需格局仍较为紧张,油气价格有望维持高位震荡区间,主要逻辑如下:

库存:全球原油库存水平较前几年平均水平下滑,潜在补库需求维持不变;

需求:尽管面临全球经济衰退的预期,但目前全球需求仍保持在较高水平,且增长温和,一些区域如中印和东南亚地区的需求增长较快;

供给:未来增产预期无法快速兑现:油气企业资本支出进度总体上有所提高,但并不激进,产能释放进度缓慢。主要产油国欧佩克+组织没有增加产量的意愿,对油价的需求也存在一定程度;

地缘政治:俄乌和全球目前面临供应链拉长和重塑的问题,供应链的不确定性和运输成本的上升将进一步提高能源供应成本,从而进一步推高价格区间。根据上述分析,四季度油价很有可能在美元指数强势的背景下,围绕80-100美元/桶的高位震荡,甚至还有上涨的可能。

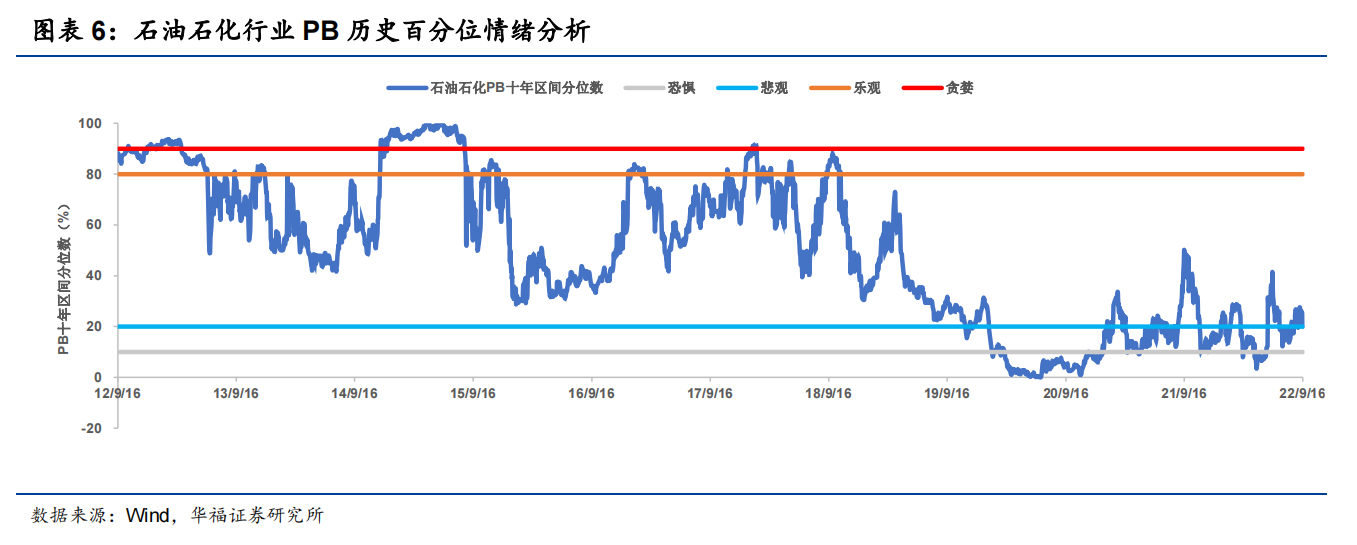

华福证券建议关注优质炼化龙头、中游景气反转机会、油服,持续关注中国海油、中国石油、广汇能源上游企业,LNG:关注新奥股份、深圳燃气,油服设备类企业博迈科、杰瑞股份业绩提升机会。

实盘杠杆炒股配资的产生,不是所有配资风险都是可控的,哪怕是交易过程中加仓风险也是如此,因此投资者不要产生过重的承受心理,尽量把持好可控风险,也能决定你的配资交易是否会走向成功。

文章为作者独立观点,不代表配资门户观点